共働きで子どもが1人や複数の場合、どちらの扶養にするのが良い、もしくは分散したほうが良いのでしょうか。

国税庁の扶養親族等の所属に関する回答について

国税庁のHPでも、2人の子供を重複して申告しないのであれば、別々に扶養親族とすることが可能であると回答されており、 このページでは夫婦の扶養をどのように手続きすればお得になるのかを解説いたします。

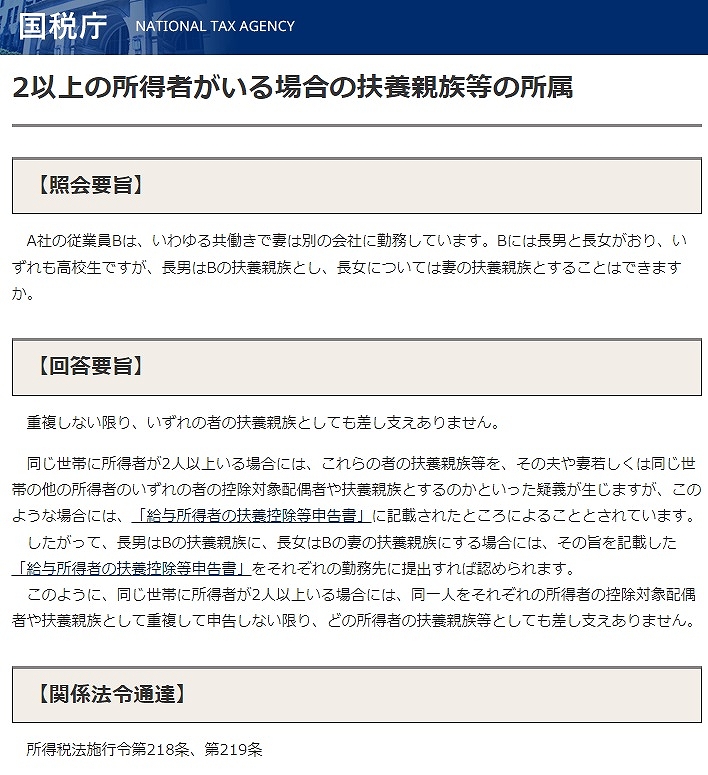

Q.従業員Bには、別会社に勤務する妻、高校生の長男長女がおり、長男はBの扶養、長女は妻の扶養とすることはできますか。

重複しない限り、いずれの者の扶養親族としても差し支えありません。長男はBの扶養親族に、長女はBの妻の扶養親族にする場合には、その旨を記載した「給与所得者の扶養控除等申告書」をそれぞれの勤務先に提出すれば認められます。このように、同じ世帯に所得者が2人以上いる場合には、同一人をそれぞれの所得者の控除対象配偶者や扶養親族として重複して申告しない限り、どの所得者の扶養親族等としても差し支えありません。

国税庁 https://www.nta.go.jp/law/shitsugi/gensen/03/09.htm

扶養の考え方

「扶養」は、2種類の意味があり、1つは税法上の扶養、もう1つは社会保険上の扶養になります。まずは、税法上の扶養から確認していきましょう。

税法上の扶養とは

税法上、扶養に入れるということは、扶養控除を受けることを指します。

扶養控除は、扶養する人がいる場合に、一定金額を税金(所得税と住民税)の計算のもとになる「所得」から差し引くことで、課税対象となる所得金額が小さくなり、その結果、所得税・住民税それぞれで支払う税額が少なくて済む仕組みになります。

扶養控除を受けるための5つの条件

まずは扶養控除を受けるための5つの条件について見ていきましょう。

扶養控除とは、 その年の12月31日時点で、納税者に以下の5つの条件をすべて満たす「控除対象扶養親族」がいた場合に、一定の金額の「所得控除」を受けられる制度になります。

例えば、16歳以上の一緒に暮らす親族で、103万円以下のアルバイトしかしていない場合は対象になります。

児童手当の支給により16歳未満は税法上の控除対象外に

2011年以降、16歳未満の子どもに対して、児童手当(以前の名称「子ども手当」)が支給されることになりました。

そして、この頃政権与党であった民主党により、児童手当と税法上の扶養控除の両方を適用するのは過剰という判断で、児童手当の対象となる16歳未満の子どもは税法上の控除を受けられる扶養親族ではなくなるよう改正されました。

16歳以上の子は「所得の高い」方の扶養で控除のメリット最大化

扶養に関しては、夫婦どちらに入れても扶養控除の金額は同じになりますが、所得が高ければ高いほど所得税率も高くなるため、その分控除のメリットが大きくなります。

16歳未満の子は「所得の低い」方の扶養で住民税ゼロの可能性も

所得税は、16歳未満の子どもは扶養控除がないため、どちらの扶養に入れても同じ結果になります。

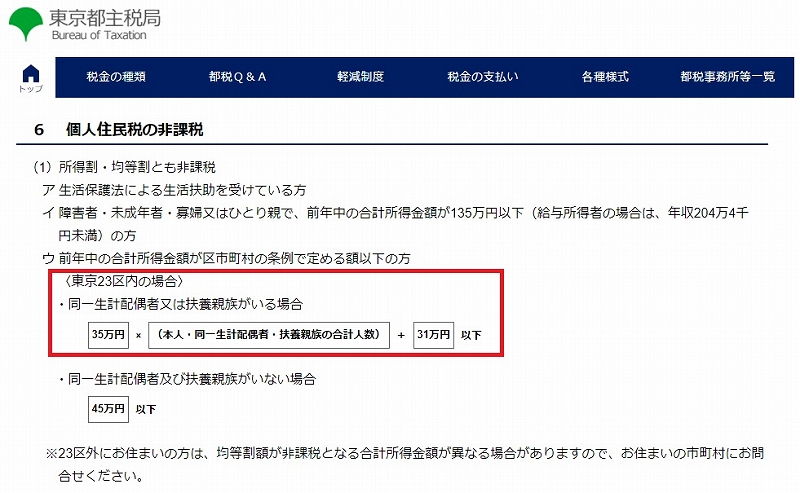

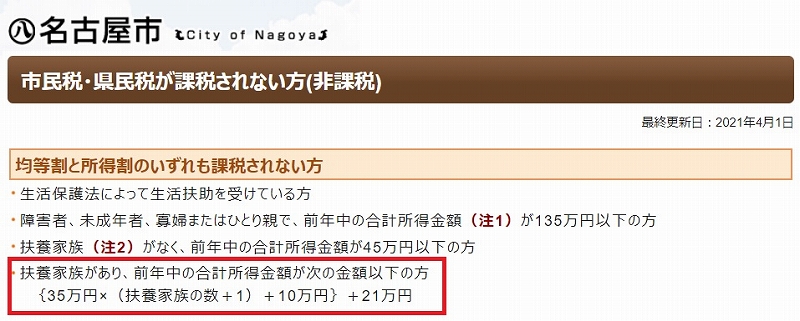

しかしながら、住民税には扶養控除とは別に「非課税限度額」という制度があるため、夫婦どちらかの所得が一定の基準以下の場合、子どもを低い方の扶養とすることで、住民税をゼロにすることも可能になります。

非課税になる所得基準(非課税限度額)については、子どもの数、自治体によって異なります。

東京都及び名古屋市の事例

住民税非課税の条件が、前年の所得額「35万円×(本人+同一生計配偶者+扶養親族の人数)+21万円+10万円」以下の一般的な計算式に当てはまる自治体になります。

多くの都市部の自治体がこちらになります。

青森市の少し異なる事例

住民税非課税の条件が、前年の所得額「35万円×(本人+同一生計配偶者+扶養親族の人数)+21万円+10万円」以下の一般的な計算式に当てはまらない自治体になります。

主に地方の自治体がこちらになります。

社会保険上の扶養とは

社会保険上の扶養とは、家計の中で収入が多い方が加入する社会保険(健康保険・厚生年金)の被扶養者になることをいいます。

社会保険上の扶養に入ることで、被扶養者(扶養される人)は扶養者と同じ社会保険に加入することとなり、被扶養者は自分で社会保険料を納める必要がなくなります。

例えば、健康保険の扶養に入れば保険料を支払わなくても病院代が3割負担になる等、被保険者と同様の医療給付を受けることができます。

社会保険上の扶養の対象範囲

社会保険と税法の扶養の対象範囲は、相互に大きく異なるため、事前に「家族」・「年齢」・「年収」に関する対象範囲について、確認をしておきましょう。

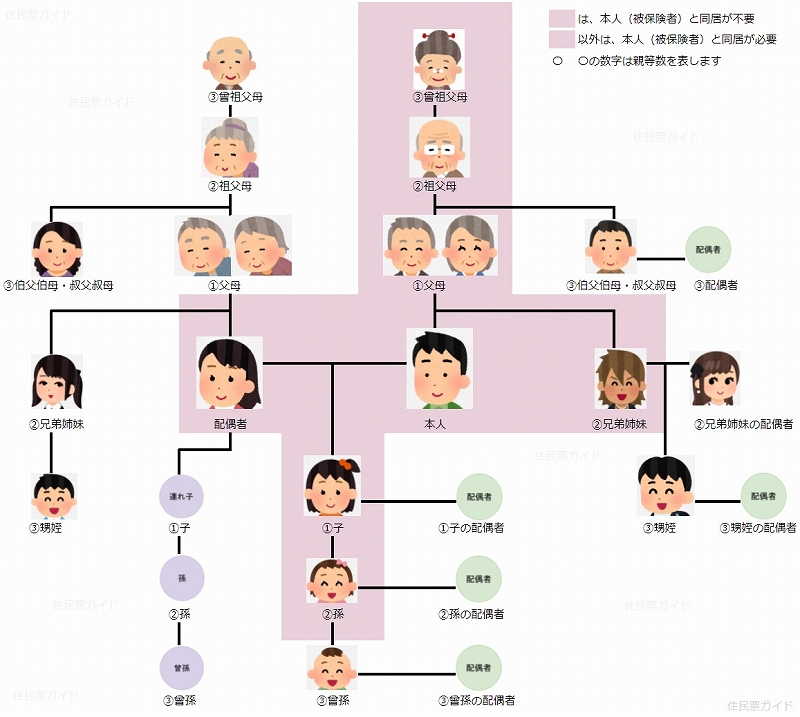

社会保険上の扶養の「家族」の範囲

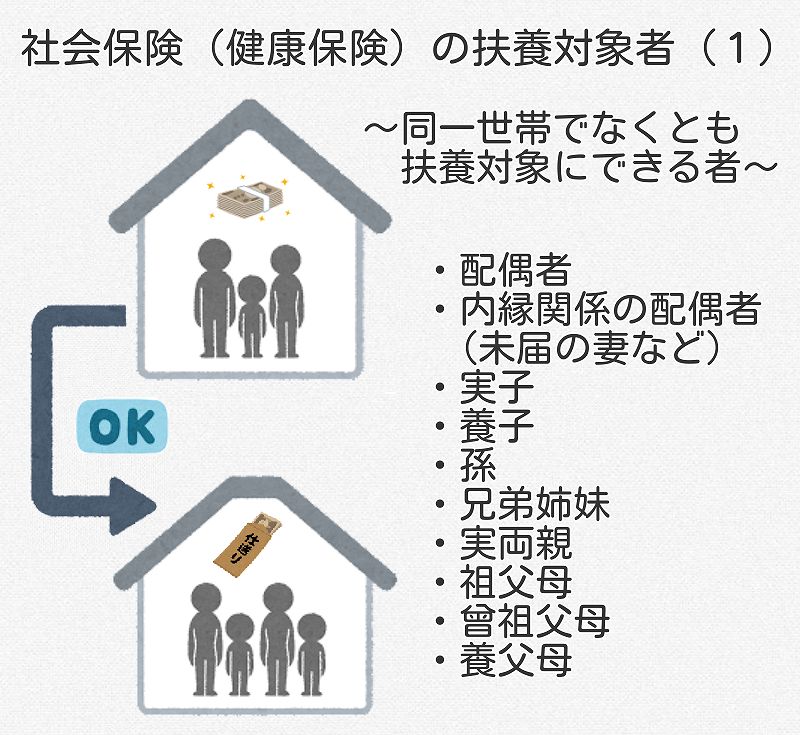

社会保険上の扶養の「家族」の範囲は、主に家計を支えている扶養者の配偶者とその扶養者の3親等内の親族になります。

しかしながら、3親等内の親族でも、扶養者と同居なしで扶養に入れる対象者と、扶養者と同居の必要がある対象者の2つの分類があります。こちらは分かりにくい部分もあるので、図入りでしっかり解説していきます。

(1)扶養者と同居なしで扶養に入れる対象者

上記図の桃色の背景の部分の親族が、扶養者と同居なしで扶養に入れる対象者になります。

・配偶者(※内縁関係も含む)

・実子・養子・孫・兄弟姉妹

・直系尊属(実両親・祖父母・曾祖父母)・養父母

※内縁関係の夫や妻の場合で、扶養を適用させるには健康保険組合によって条件が異なる場合があるため、事前に適用条件を確認しておくことをお薦めします。

※内縁関係の場合は、住民票の続柄が「未届の妻」「未届の夫」の記載ではなく、「同居人」になっていると、内縁関係の証明が難しく認定されない場合もあるのでご留意ください。

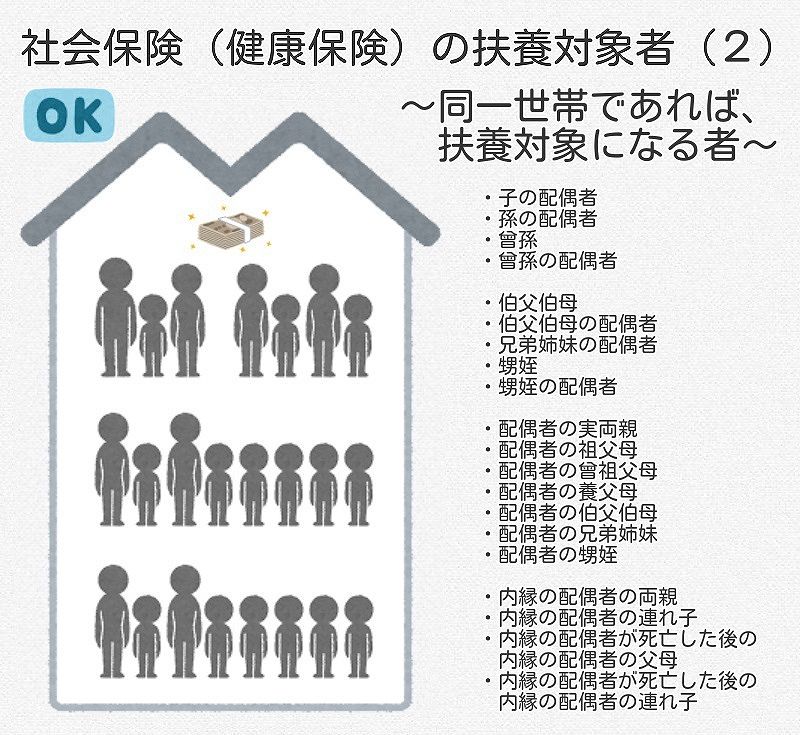

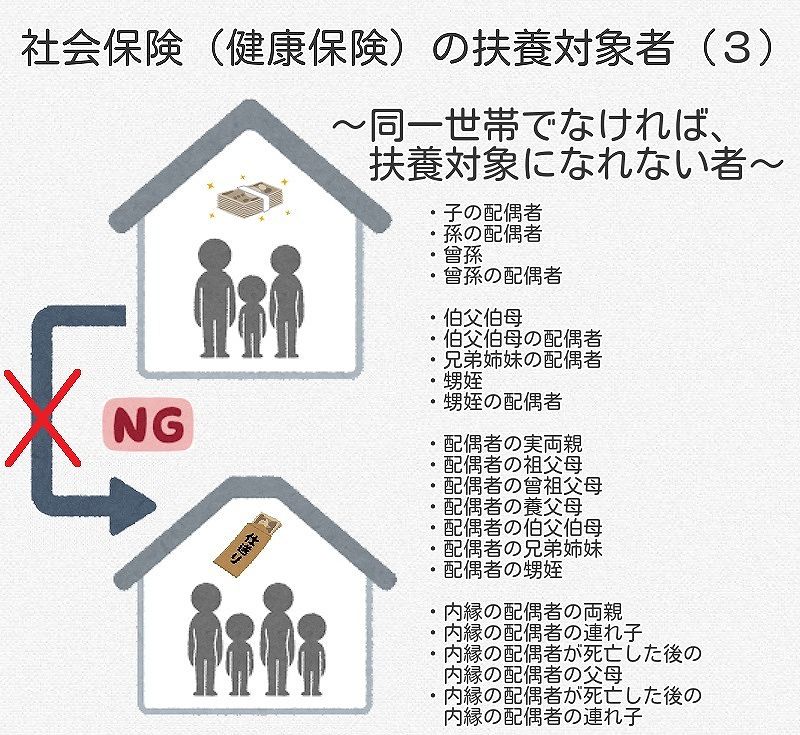

(2)扶養者と同居の必要がある対象者

・(1)以外の義父母などの3親等内の親族

・内縁の配偶者の両親や連れ子

・内縁の配偶者が死亡した後の内縁の配偶者の父母、連れ子

社会保険上の扶養の「年齢」の範囲

健康保険(社会保険)の扶養に入るための親族の年齢制限には下限はなく、0歳のときから入れることができますが、75歳という上限があり、扶養に入る親族の年齢が75歳未満である必要があります。

75歳以上の方は、それまでに加入していた社会保険の種類に関わらず、75歳の誕生日を迎えた時点で自動的に後期高齢者医療保険制度に加入することになります。そして、一人の人物が加入できる社会保険は1種類のみであるため、75歳以上の方は社会保険上の扶養の対象外になってしまいます。

また、16歳以上(義務教育修了後)~60歳未満(配偶者を除く)の方は、一般的に、就労可能な年齢にあり、被保険者の経済的支援がなくても自立して生活できるとされております。このため、扶養に入るためには書類の提出により、就労できない状態にあることを証明し、被保険者が生活費のほとんどを援助しなくてはならない状態にあることを申告することが必要です。

社会保険上の扶養の「年収」の範囲

年収が130万円以上になると、扶養に入ることが認められません。アルバイト先の社会保険、もしくは国民健康保険に加入して、健康保険料、年金保険料を自分で支払うことになり、手取りは減少してしまいます。

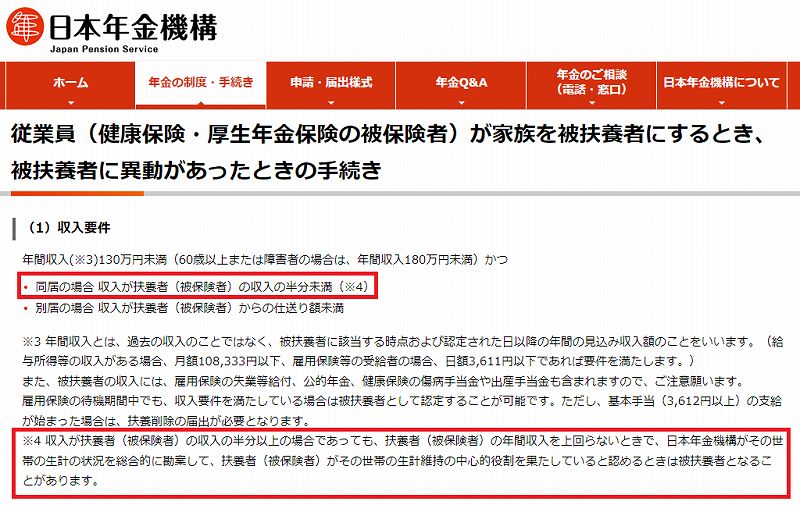

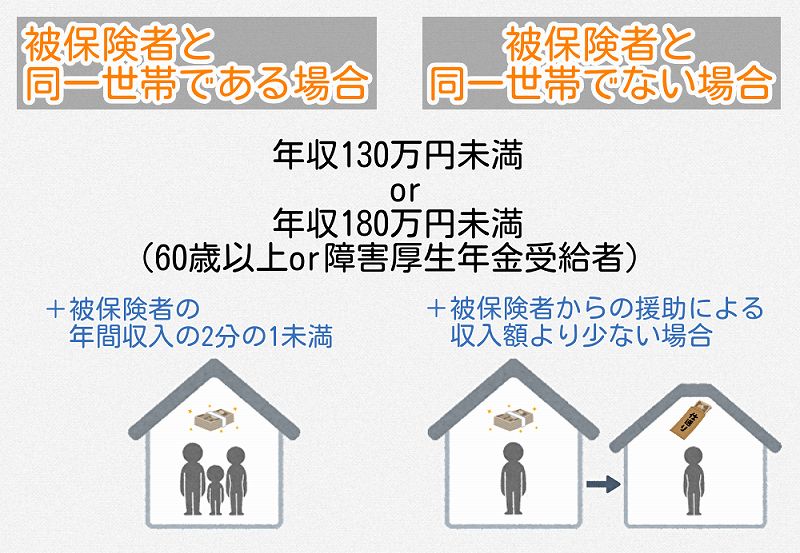

被保険者と同一世帯に属している場合

年収が130万円未満であり、なおかつ被保険者の年収の2分の1未満であることが被扶養者の収入要件となります。

対象者が60歳以上もしくは障害厚生年金を受けている障害者の場合は年収が180万円未満であり、なおかつ被保険者の年収の2分の1未満であることが被扶養者の収入要件となります。

被保険者と同一世帯に属していない場合

年収が130万円未満であり、「被保険者からの援助による収入額より少ないこと」が被保険者の要件となります。

対象者が60歳以上もしくは障害厚生年金を受けている障害者の場合は180万円未満であり、被保険者からの援助による収入額より少ないことが被保険者の要件となります。

日本年金機構が認めた場合は、年収130万以上でも被扶養者に

扶養者(扶養する人)と同一世帯となっており、年収が130万以上で、かつ扶養者(被保険者)の収入の半分以上の場合であっても、扶養者(被保険者)の年間収入を上回らないときで、「日本年金機構」が「その世帯の生計の状況を総合的に勘案して、扶養者(被保険者)がその世帯の生計維持の中心的役割を果たしている」と認めるときは被扶養者になれることがあります。

被扶養者の収入範囲計算の注意点

被扶養者になるための年収計算を間違ってしまい、被扶養者として認められない場合があるため、年収計算の以下の点について気をつけましょう。

収入の範囲は、給与だけでなく、年金や雇用保険の失業給付、健康保険の傷病手当金、不動産収入、配当収入、雑収入などすべての収入が対象になります。年間収入とは、過去における収入のことではなく、被扶養者に該当する時点および認定された日以降の年間の見込み収入額(扶養に入る月の直近3カ月の給与の平均の12倍)のことになります。

給与所得等の収入がある場合は、月額10万8,333円以下であることが条件となり、失業給付金や傷病手当金などの雇用保険等の受給者の場合、日額3,611円以下であることが条件です。尚、失業給付や傷病手当金は、非課税の収入となり見落してしまいそうですが、被扶養者の要件としては、収入扱いとなるため、年間収入の一部と考える必要があります。