世帯分離で、介護費用・保育園料・住民税・国民健康保険料などが安くなると聞いたことはある方は多いと思いますが、詳しい内容や手続きについては知らないという方がほとんどだと思われます。

こちらの記事では、「世帯分離ってどうなものなの?」「住民票はどうなるの?」「世帯分離にはどんなメリット・デメリットがあるの?」といった疑問を詳しく解説していきます。なお、世帯分離の手続き方法についてはこちらをご覧ください。

世帯分離の8つのメリット

世帯分離のメリットとしては以下の8つのメリットがあります。そのメリットを詳しく見ていきましょう。

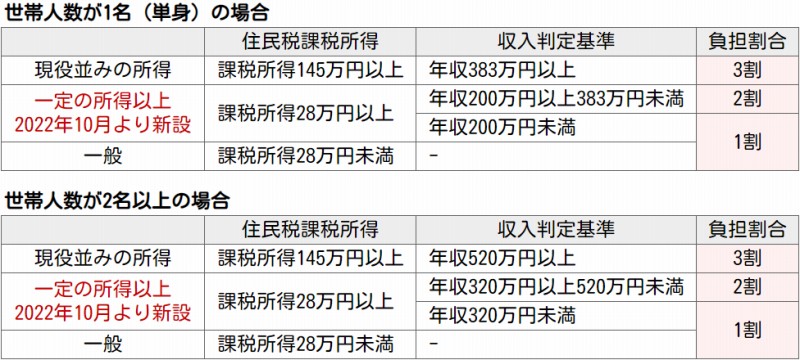

介護保険サービスの自己負担割合が3割から1割に

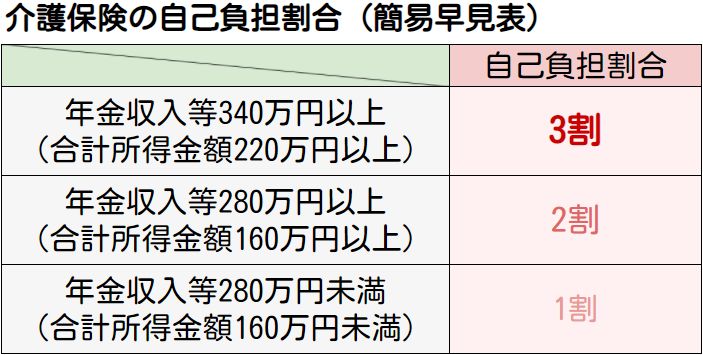

自己負担割合は収入によって変わる

介護保険のサービスとは、要介護・要支援状態にある「65歳以上の高齢者」と「40歳から64歳までの特定疾患の患者」が、1割~3割の自己負担で受けることができる在宅、訪問、通所、短期入所、施設サービスなどからなる介護サービスのことをいいます。

この自己負担割合は、収入に応じて1割~3割負担に変動することになります。

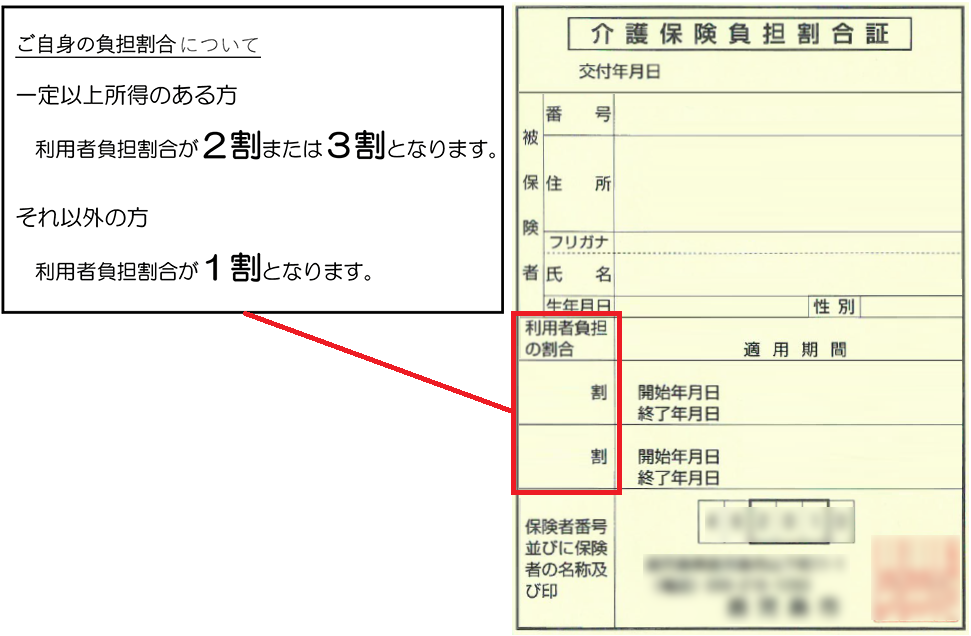

介護保険負担割合証で自己負担割合は確認ができる

自己負担割合は、自治体から「介護保険被保険者証等」と併せて送られてくる「介護保険負担割合証」の利用者負担の割合の欄で確認することができます。

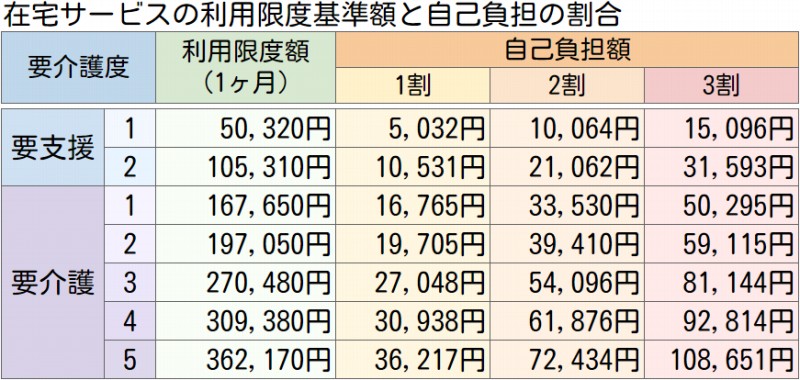

要介護度によって利用限度額と自己負担額も変わる

介護保険サービスで利用できる金額は要介護度によって異なり、要介護度ごとに支給限度基準額が決められています。生活全般に全面的な介護が必要で、介護なしでは日常生活を送ることができない「要介護状態5」の場合では、その利用限度額は高くなり、その自己負担額も大きくなる仕組みとなっています。

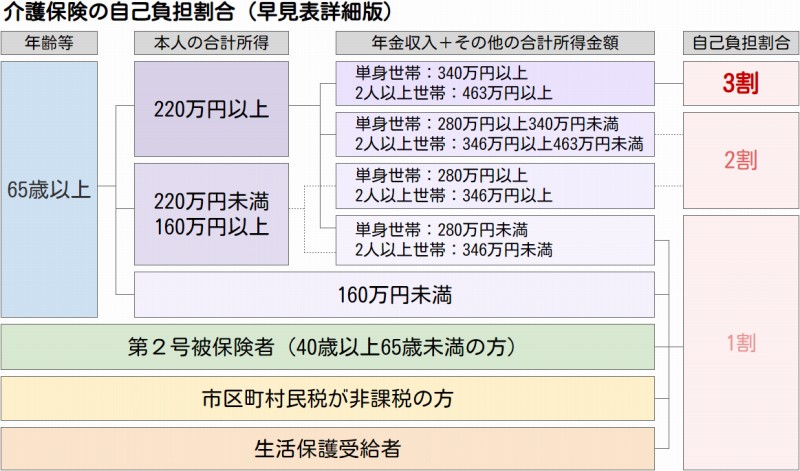

世帯収入によって自己負担割合が変わる

この介護保険サービスは、収入によって自己負担率が変わる制度になっているのですが、正確には個人の収入だけでなく、世帯の収入によって自己負担割合が変わるようになっています。

そのため、自分の両親を扶養家族にして、所得税や住民税を減らそうとしても、逆に介護保険サービスの自己負担割合が上がって、損をしてしまう可能性があります。

詳しくは以下のような制度になっています。

世帯分離で世帯年収を減らせると負担が下がる可能性も

そのため、介護保険サービスを受ける両親の収入が160万円以上あり、収入のある独立した子供が、両親を養う形で世帯を同一にしている場合、扶養控除で数万の所得税が安くなっている可能性もありますが、それ以上に介護保険サービスの負担額が嵩んでしまう可能性があります。

このような場合には、実態に合わせて、世帯分離を行うことで、負担を安く抑えることができる可能性があります。

高額介護サービス費の負担限度額が下がる

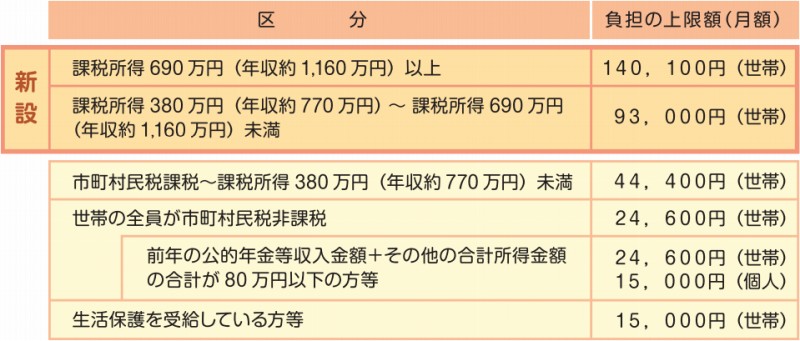

高額介護サービス費とは、1ヶ月の介護サービス費の1~3割の自己負担額が、所得区分に応じて定められた負担限度額を超えたときは、超過分の払い戻しの支給を受けられる制度になります。同じ世帯に複数のサービス利用者がいる場合には原則、世帯の自己負担合計額で計算をします。

引用:厚生労働省 https://www.mhlw.go.jp/content/000334526.pdf

なお、以前は高額介護サービス費の上限は4段階に分かれていたのですが、令和3年(2021年)8月より、負担能力に応じた負担を図るという理由から、一定年収以上の高所得者世帯の負担限度額が2段階増額され、6段階となっています。

これらのことから、実態に合わせて、世帯分離を行うことで、両親世帯の所得が下がり、高額介護サービス費の自己負担の上限額が下がるため、介護費用の負担減につながります。

国民健康保険料の負担額が減る場合も

国民健康保険の年間の保険料は、世帯ごとに計算され、世帯主の方が納付することになります。

国民健康保険料の計算方法

国民健康保険料は、以下の3つから構成されています。

- 医療分

- 支援金分(後期高齢者医療保険の支援)

- 介護分(40歳から64歳までの方)

その保険料の計算は、以下の3つから計算されます。

(1)所得割…前年中の所得に対して一定の係数を掛ける

(2)均等割…世帯内の保険者1人ひとりに賦課される額

(3)平等割…1世帯あたりに賦課される額

これらの金額や係数は、自治体によって、またその年度によって異なり、(1)~(3)を合算した金額が国民健康保険の年間保険料となります。なお、平等割がない自治体もあります(例:名古屋市)。

自分や配偶者の所得が多い世帯では、負担額が減る可能性も

自分や配偶者の所得が多い世帯では、両親との世帯分離により、低所得者軽減に該当し、国民健康保険料の負担額が減らすことも可能ですが、世帯分離をしたからといって、必ずしも国民健康保険料が安くなるとは限りません。

世帯分離を行うと、一世帯ごとに平等割が、二世帯分に増えることになります。そのため、その分が「増額」となってしまうため、合計で増額になってしまう可能性もあるためです。世帯分離をお考えのときは、十分にご検討ください。

低所得者軽減の制度は、所得に応じて2割から7割の減額となる制度ですが、各自治体によって取り扱いが異なるため、住所地の自治体の制度を確認ください。

後期高齢者医療保険料が下がる可能性

後期高齢者医療保険制度とは

後期高齢者医療保険料は、75歳以上の後期高齢者の医療費を負担する医療制度で、各都道府県の後期高齢者医療広域連合ごとに異なる保険料が計算され、その対象者は個人単位で保険料を支払うことになっています。

後期高齢者医療保険料の計算方法

後期高齢者医療保険料は、以下の2つから構成されています。

(1)均等割額

(2)所得割額((所得-基礎控除)×所得割率 )

後期高齢者医療保険料の低所得者軽減

世帯主と後期高齢者医療保険の被保険者全員の所得の状況に応じて減額になります。そのため、高収入の子と親が同一世帯に属するのではなく、世帯分離を行うことで、後期高齢者医療保険料も下げることができる可能性があります。

世帯主とその世帯にいる被保険者に給与所得者等が1名の場合は、以下になります。

(1)均等割額7割軽減(所得が43万円以下の世帯)

(2)均等割額5割軽減(所得が43万円+28.5万円×被保険者数以下の世帯)

(3)均等割額2割軽減(所得が43万円+52万円×被保険者数以下の世帯)

世帯主とその世帯にいる被保険者に給与所得者等が2名以上いる場合は、以下になります。

(1)均等割額7割軽減 43万円+10万円×(給与所得者等の人数-1)以下の世帯

(2)均等割額5割軽減 43万円+(28.5万円×被保険者数以下の世帯)+10万円×(給与所得者等の人数-1)以下の世帯

(3)均等割額2割軽減 43万円+(52.0万円×被保険者数以下の世帯)+10万円×(給与所得者等の人数-1)以下の世帯

後期高齢者医療制度の自己負担割合について

こちらは、現役世代の子を含んだ世帯での判断ではなく、同じ世帯に属している後期高齢者医制度被保険者全員の住民税課税標準額が145万円以上であるかなどで判断されるため、特段、世帯分離をするかしないかは関係ありません。

減額対象は住民税非課税世帯

東京・千代田区の場合、低所得者に対する介護保険料の減額措置があります。

千代田区の適用前提条件としては「住民税の非課税世帯であること」が上げられます。住民税は、前年中の所得などで課税、計算されます(低所得者軽減に該当するかどうかは、その年の4月1日の状況によって決まるという。世帯分離したからといってすぐに軽減措置がとられるわけではなく、新しい年度まで待たなければなりません。)。

65歳以上の介護保険料基準額は、年額5万400円。これが、世帯全員住民税非課税の場合、仮に公的年金の収入がある場合でも、課税年金収入額とそれ以外の所得金額の合計が80万円以下なら、介護保険料は年額2万100円と通常より安くなる計算となります。

(例)

以下が同居している場合で、それぞれを別の世帯として分離した場合

(1)退職して年金以外の収入のない両親

(2)仕事をもっていて給料を得ている子

理論上は両親が支払う介護保険料が減額されることになります。両親2人分の保険料「(50,400円-20,100円)×2人分=60,300円」と差額は年間約6万円になり、無収入であれば決して小さくない金額の節約になります。

参考リンク

世帯変更届(世帯主変更、分離、合併、世帯構成変更)全般について 住民票.com/?p=1328

コメント